所得税の仕組み|FP2級Wiki

所得税は超過累進課税です。その仕組みと10種類の所得、その計算手順の概要をおさえましょう。

1.所得税の基本

| 課税対象 | 個人単位課税の原則に従っている。世界的には世帯単位課税の国もある。 |

| 課税期間 | 1月1日から12月31日までの暦年単位課税の原則に従っている。 |

2.超過累進税率

この国は超過累進課税を採用しており、所得が高い人ほど税率が高くなる仕組みになっている(5~45%の7段階)。

所得金額=収入金額-必要経費

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | ー |

| 195万円超~330万円以下 | 10% | 9万7,500円 |

| 330万円超~695万円以下 | 20% | 42万7,500円 |

| 695万円超~900万円以下 | 23% | 63万6,000円 |

| 900万円超~1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円超~4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超 | 45% | 479万6,000円 |

3.所得の分類

所得税法では発生形態に応じて10種類に分類しており、それぞれ種類ごとに定めた計算法で所得金額を導く。

| 所得種類 | 主な内容 |

|---|---|

| 利子所得 | ・預貯金および公社債の利子 ・公社債投資信託の収益の分配に係る所得 |

| 配当所得 | ・法人から受ける剰余金の配当に係る所得 ・公社債投資信託以外の投資信託の収益の分配 |

| 事業所得 | 商工業、自由業、農業、漁業などの事業による所得 |

| 不動産所得 | 不動産、不動産の上に存する権利の貸付による所得 |

| 給与所得 | 給料、賃金および賞与ならびにこれらの性質を有する給与による所得 |

| 譲渡所得 | 資産の譲渡による所得 |

| 一時所得 | 営利を目的とする継続的行為から生じた所得以外の一時的な所得(クイズの賞金、生命保険の満期保険金など) |

| 山林所得 | 山林の伐採または譲渡による所得 |

| 退職所得 | 退職により一時に受ける給与などによる所得 |

| 雑所得 | 上記9所得以外の所得(公的年金の老齢給付、個人年金など) |

4.総合課税と分離課税

所得税はすべての所得をまとめて課税する総合課税が原則だが、分離課税というのもあります。

分離課税は、所得の種類や納税者の社会的配慮、政策上の理由などから総合課税とは分けて、個々の税率で課税する。

| 総合課税 | 各種所得を合算した課税総所得金額に超過累進税率を乗じる |

| 分離課税 (申告分離課税) | 総合課税の対象となる所得とともに確定申告により納付する |

| 分離課税 (源泉分離課税) | 源泉徴収の対象となり、確定申告不要。 |

分離課税となる主な所得

申告分離課税

| 譲渡所得 | ・土地建物等の譲渡所得 ・株式等の譲渡所得 |

| 山林所得 | 山林の伐採または譲渡による所得 |

| 退職所得 | 退職により一時に受ける給与による所得 |

| 配当所得 | 一定の上場株式等の配当所得 |

| 利子所得 | 特定公社債等(国債、公募公社債投資信託)の利子所得 |

源泉分離課税

| 利子所得 | 預貯金等の利子所得 |

分離課税を導入している理由(のひとつ?)

全部ひっくるめて総合課税にしちゃえば簡単なのになんでわざわざ分離課税なんて面倒なものを導入しているのでしょうか。

例えば、平凡な給料のサラリーマンのAさんが、なんらかの理由で土地を手に入れたとする。

平凡な給料だからお金が欲しいのでそれを売って金にした場合、総合課税しかなかったとすると所得税は累進課税ですから所得が大きい人ほど税率が高くなってしまいます。つまり翌年に掛かる税金がうんと高くなってしまうんです。

「Aさん、儲かったんだから当たり前じゃん」

という方もいるかもですが、総合課税だとAさんの平凡な給料のほうにまで累進課税で高い税率が課せられてしまうのです(悲惨)。

それは不公平になるよねってことで、分けて考えて、今回だけの単発収入である土地の売却利益は譲渡所得ってことで別で税金を計算して、平凡な給料はいつも通りの税率で計算して、出たもの同士を合計して確定申告してくださいねってしているわけなんです。

★試験では総合課税の計算をする際に分離課税の税目を含めないようにとにかく注意しましょう。

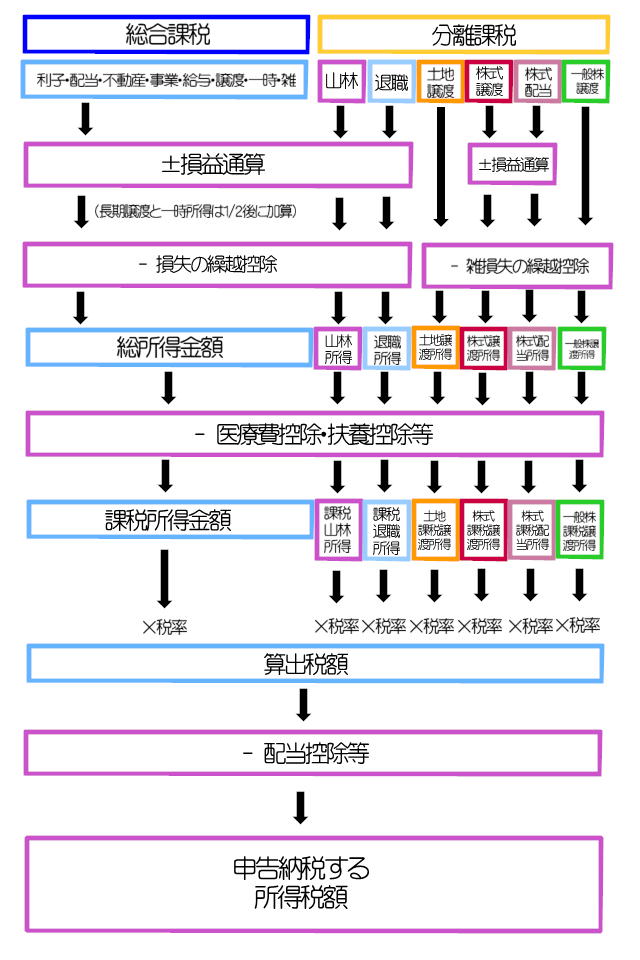

5.所得税の計算手順

1.総所得金額の計算

所得税は総合課税が原則。 まず各種所得の金額を合計するところから。この合計金額を総所得金額という。

注)ただし、所得の中でも山林所得と退職所得は毎年ある所得ではないので、分離課税として切り離して課税する。

また、土地建物等の譲渡所得など一定のものも分離課税となる。

2.課税所得金額の計算

10種類ある各種所得を一定のルールでまとめた所得(総所得金額、山林所得金額、退職所得金額など)から一定の順序で、所得控除(基礎控除とか配偶者控除とかそういうの)を差し引いた後の金額を課税所得金額という。税金をかける計算の基礎となる所得。

3.納付税額の計算

所得税は、課税所得金額に所定の税率を適用して算出税額を求める。次に算出税額から税額控除を差し引いて所得税額を求め、源泉徴収税額を差し引き納付税額を求める。

4.復興特別所得税

2013年1月1日から2037年12月31日までの25年間に生ずる所得に対する所得税に係る基準所得税額(税額控除後で外国税額控除を適用しない場合の所得税額)に、2.1%を乗じて計算した金額が所得税額に上乗せされる。 (所得税に対して2.1%の税率を乗じて税額を算出する)

外部リンク:国税庁,スタディング FP講座

それでは過去問を解いてみましょう。2019年1月試験 学科 問32

次のうち、所得税の計算において分離課税の対象となるものはどれか。

- 不動産の貸付けにより賃貸人が受け取った家賃に係る所得

- 会社員が定年退職により会社から受け取った退職一時金に係る所得

- 契約者(=保険料負担者)が生命保険契約に基づき受け取った死亡保険金に係る所得

- 年金受給者が受け取った老齢基礎年金に係る所得

.

.

.

解答

2

退職所得はサラリーマンにしては高額案件なので分離課税で別に計算するという事ですねー。